“美债海啸”今天来袭!发债万亿美元 抄底吗

一个影响市场的“大事件”来了。

从今天开始,美国财政部本周将发债1030亿美元,而整个三季度需要发债1万亿美元。

上周美债遭遇抛售,现在“美债海啸”汹涌而来,对投资者需求构成重大考验,以及决定抛售是否将持续。

高盛、摩根士丹利和摩根大通等华尔街大行认为,美债的抛售有些过度,齐呼“抄底美债正当时!”

目前,长期美债收益率大幅走高,10年期和30年期美债收益率比几周前高出约20个基点,距离去年10月份创下的多年来高点近在咫尺。

值得一提的是,十年期美债收益率被称为“全球资产定价之锚”,其飙升往往在金融市场引起剧烈动荡,并进一步增加衰退的可能性。

美债海啸,今天开始

本周,美国财政部将发行1030亿美元,为去年以来最大规模,较5月份发售多出70亿美元。

具体来看,本周的发售将从周二的420亿美元3年期美债开始,随后周三将标售380亿美元10年期美债,最后周四在美国7月CPI通胀报告发布几个小时后,出售230亿美元30年期债券。

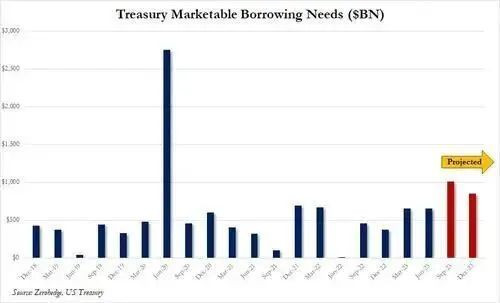

同时,财政部预计7月到9月本季度的净借款预期规模上调至1万亿美元,远超5月初财政部预期的7330亿美元。

这就意味着三季度财政部需要发债1万亿美元,该规模高居历史第二,仅此于2020年2季度,当时美国为了应对疫情爆发,开启了历史级别的财政刺激。

巴克莱银行指出:

即使美联储在明年上半年结束量化宽松政策,广泛的预算赤字仍将需要财政部发行更多的债券,发行规模最终将超过疫情期间峰值。

如果24财年发债净额接近2万亿美元,23财年为1万亿美元,我们也不会感到惊讶。

谁会来接盘?

大规模的美债涌入市场,谁会来接盘?

自7月下旬以来,美债收益率一路飙升,周一再度攀升。除了美债发行规模超预期外,多重因素共同推动这一走势,日本央行调整YCC区间上限、美国遭惠誉下调评级以及经济软着陆预期加强等。

这一切都给今年大部分时间都倾向于以较低收益率持有10年期美债的交易带来了压力。

据彭博社报道,在过去的五次拍卖中,美国10年期国债的销售放缓,需求不温不火导致收益率高于预期。

T. Rowe Price固定收益高级投资组合经理Stephen Bartolini指出,销售放缓可能不是问题的,问题的关键在于,4%以上的长期美债收益率是否对买家具有足够的吸引力。

美国银行策略师称,期货仓位数据显示,资产管理公司一直在增加多头头寸,这很容易受到空头回补的影响。

Bartolini认为,收益率走高的速度之快和出乎意料的性质意味着,未来还会有更多的长债交易平仓。

华尔街大行齐呼:抄底美债正当时!

高盛、摩根士丹利和摩根大通等华尔街大行认为,上周美债的抛售有些过度。

高盛和摩根士丹利建议客户买入30年期美债,而摩根大通则看好5年期美债。

高盛的固收策略分析师Praveen Korapaty认为,市场抛售美债的理由,都站不住脚:

最近美国国债遭受的抛售看起来是很多因素共同作用的结果,但我们认为没有任何一个原因特别有说服力。

我们倾向于在投资策略上不要太过重视最近的波动。

美国国债的收益率在最近美联储加息后走高,那么日本投资者是否已经开始大量抛售美国国债?几乎并没有。

上周美国国债收益率的上涨主要发生在美国交易时段,而不是日本投资者最为活跃的亚太交易时段,这显示出美日利差收窄对美债市场影响不大。

考虑到即将举行的美债拍卖带来的供应压力,投资者是否会要求长期债券获得更高的风险溢价?并不是。我们认为,美国财政部并不太倾向于发行较长期限的美债。

惠誉信用评级下调真的很重要吗?并没有那么重要。惠誉提到的美国两党关于债务上限的纷争众所周知,惠誉的评级下调,毫无新意。

和高盛、摩根士丹利与摩根大通不同的是,美国银行警告今年全球债市面临挑战,大举上调了对债券收益率的预测。

美银的核心逻辑是,美国没有经济衰退就意味着更高的利率,尤其是在前端,因此低配前端美债。软着陆还可能让美联储缩表(QT)的时间更长,增加美债的融资需求。

美银预计,美联储今年晚些时候再次加息25个基点仍然是其基线预期,但明年美联储的降息速度要比之前预期慢得多。

不过,美国银行认为,2024年的债市前景是具有“建设性的”。