比硅谷银行还大!这家银行轰然倒闭

在勉强支撑了两个月后,风雨飘摇的美国第一共和银行终究还是没能逃脱倒闭并被托管收购的命运。 美国政府监管单位宣布,陷入困境的加州地区性银行第一共和银行(First Republic Bank)已遭金融当局接管,之后将由摩根大通银行收购,成为最新一起银行倒闭案例。

法新社消息,总部设在旧金山(San Francisco)的第一共和银行是美国两个月内倒闭的第3家中型银行。自从矽谷银行(Silicon Valley Bank)和Signature Bank倒闭后,第一共和银行一直在苦苦挣扎。

第一共和银行3月底资产总额为2330亿美元(约新台币7兆1711亿元)。若不计雷曼兄弟(Lehman Brothers)等投资银行,第一共和银行将是继2008年华盛顿互惠(Washington Mutual)破产后,美国历史上第二大的破产银行。

财联社5月1日讯称,这是本轮美国银行业危机中第四家倒下的银行。截止去年底,美联储将第一共和银行的规模列为美国商业银行的第14位,排名尤在第16位的硅谷银行之上。

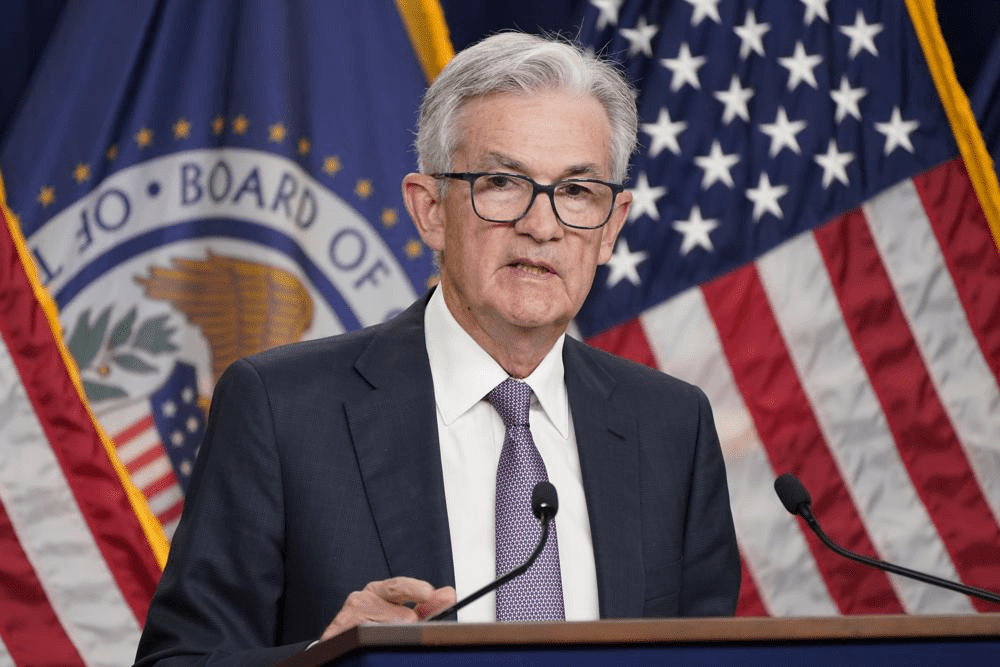

美国联邦存款保险公司(FDIC)在声明中表示:“为保障储户,美国联邦存款保险公司与俄亥俄州哥伦布(Columbus)联邦特许银行摩根大通(JPMorgan Chase Bank)达成收购和承接协议,以承担第一共和银行所有存款与基本上全部的资产。”

加州金融保护和创新厅(California Department of Financial Protection and Innovation)也说,摩根大通将承接包括无保险存款在内的所有存款,以及绝大多数资产。

第一共和银行未能提出可行救援方案,且上周公布第1季损失超过1000亿美元的存款,导致公司股价崩跌。

一名匿名消息人士上周告诉法新社,美国财政部上周接触6家银行,以衡量其收购第一共和银行资产的兴趣。

美国联邦存款保险公司在一份声明中表示,位于加州旧金山的第一共和银行今日已被加州金融保护和创新部门关闭,该部门指定FDIC为接管方。

为了保护存款人,FDIC正与俄亥俄州哥伦布市的摩根大通银行签订一项购买和承担协议,以承担第一共和银行的所有存款和几乎所有资产。

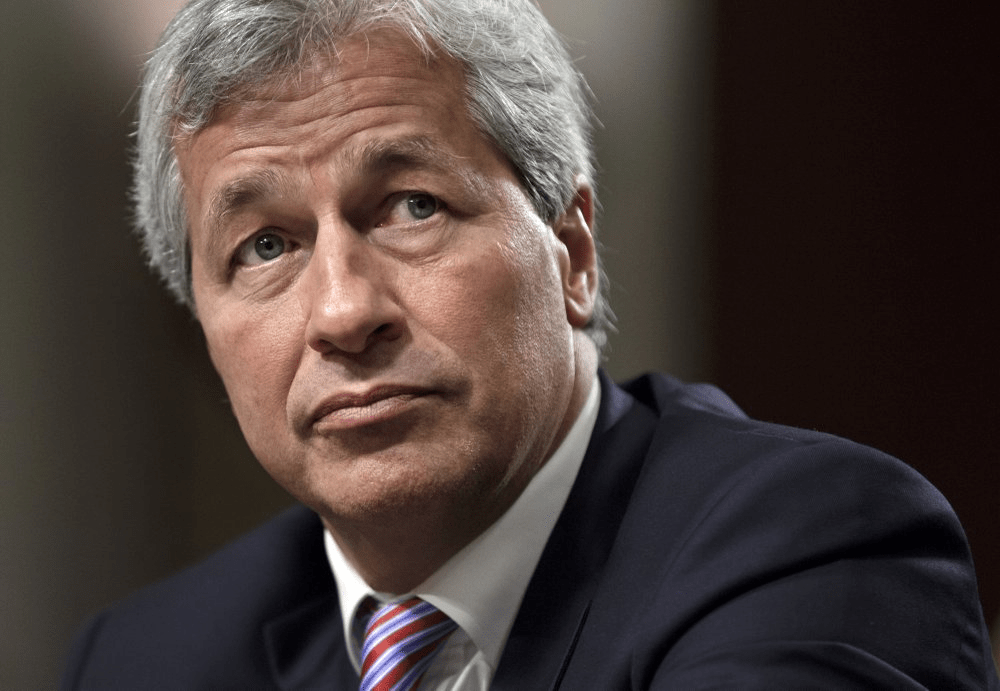

声明指出,摩根大通已提交了收购第一共和银行所有存款的报价。作为交易的部分,第一共和银行在全美8个州的84个办事处,将在今天正常营业时间内作为摩根大通的分支机构重新开业。第一共和银行的所有储户将成为摩根大通的存款人,摩根大通将有权利完全访问其所有存款数据。

根据FDIC的声明,第一共和国银行的总资产约为2291亿美元,总存款约为1039亿美元。除了承担所有存款,摩根大通也同意购买第一共和银行的大部分资产。

FDIC估计,其存款保险基金支出的成本将约为130亿美元。这仅仅只是一个估算,最终成本将在联邦存款保险公司终止接管时确定。

FDIC的声明意味着,所有第一共和银行的存款人,包括那些超过25万美元保险限额的人,在银行当地时间今天上午开门时仍能取出他们的钱。

比硅谷银行更大的金融机构“倒下”

事实上,在过去的这个周末,美国金融监管机构就一直在为第一共和银行的“倒下”做准备。

知情人士表示,在FDIC的呼吁下,包括摩根大通公司和浦瑞兴金融集团(PNC Financial Services Group Inc.)等在内的大银行,纷纷提交了提交了对First Republic Bank的竞标。FDIC当时就正准备接管和出售这家陷入困境的贷款机构。

在3月10日加州湾区的贷款机构硅谷银行倒闭后,这家位于旧金山的区域性银行数周来就始终摇摇欲坠。硅谷银行的倒闭刺激了恐慌的第一共和银行客户在几天内撤出约1000亿美元的存款。此后,该行股票已经挫跌约97%。

包括摩根大通和浦瑞兴在内的一批美国最大银行,曾试图用300亿美元的存款来支持第一共和银行,但这一切显然杯水车薪。

美国第一共和银行高层被揭爆雷前套现1200万美元

当美国硅谷银行(SVB)高层在股价暴跌前火速卖股的同时,美国第一共和银行(First Republic Bank)的高层也被爆料指提前离场套现。根据最新披露的文件显示,今年以来,第一共和银行高层等内部人士出售了近1220万美元的股票。

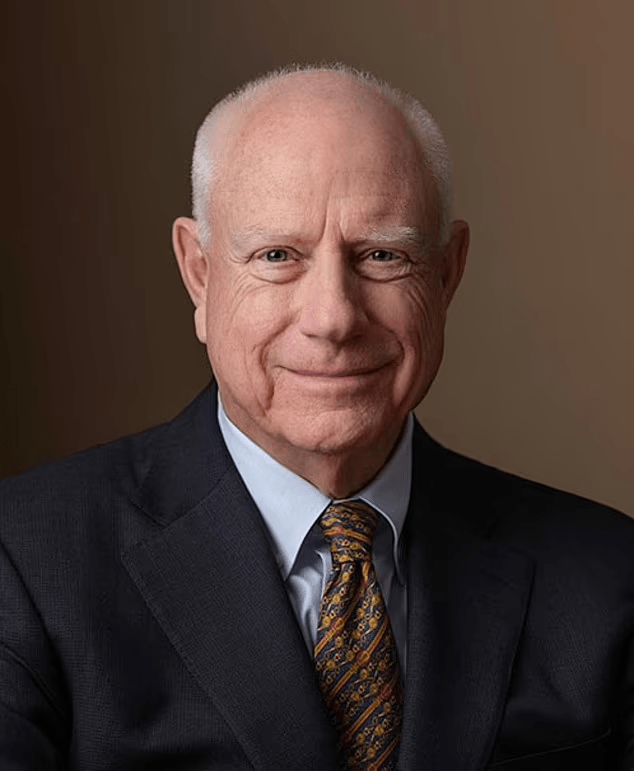

《每日邮报》报道,第一共和银行执行主席赫伯特(James Herbert II)在1月和2月出售了价值450万美元的股票,两次出售分别占他当时所持股份的7%和5%。

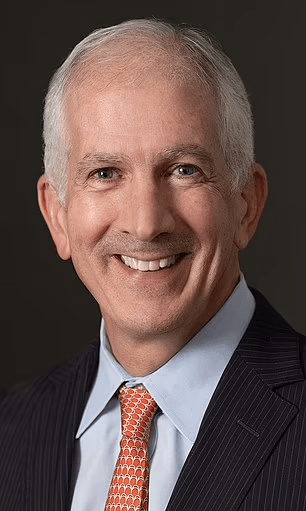

第一共和银行私人财富管理总裁桑顿(Robert Thornton)亦选择大笔减持。1月18日,他卖出了自己所持流通股的73%,套现350万美元。这是他自2021年以来第一次抛售自家公司股票。

第一共和银行CEO罗夫勒(Michael Roffler)在1月套现100万美元。去年11月他也套现了130万美元股票,这是他自2017年以来最大比例的减持行为。

首席信贷官利奇曼(David Lichtman)在2023年的三笔交易中出售了价值250万美元的股票。鉴于其在去年年底两次减持250万美元股票,他目前剩余持股已经所剩无几。

值得注意的是,利奇曼最后一次套现日期发生在3月6日,即银门银行(Silvergate Bank)关闭和硅谷银行披露18亿美元亏损引发银行挤兑的前两天。

两天后,硅谷银行(SVB)发生危机震惊市场,随后加密货币银行Silvergate、和Signature银行在5天内相继倒闭,导致银行股纷纷暴跌。第一共和银行是受影响最严重的银行之一。

第一共和银行的股价本周四天内下跌了58%,周四一度跌超30%,在华尔街11家大行联合向该行注资300亿美元后,股价收涨10%,但盘后仍下跌17%。标普全球此前将该银行的信用评级下调至了“垃圾级”。

美股投资者们基本都会从上市公司向SEC提交的文件中获取公司,然而第一共和银行高层在卖自家股票前,并未向SEC报备,仅仅将信息提交给了联邦存款保险公司(FDIC),因此第一共和银行没有向SEC提交卖股预告误导了大量投资者。实际上第一共和银行高层是利用了一个法律规则,使其获得了美国证券交易委员会的豁免,令外界质疑的声音越来越大。